Südostasiatischer Rig-Markt steht vor dem Niedergang. Tiefwasserprojekte in Gefahr

Das norwegische Energie-Intelligence-Unternehmen Rystad Energy hat ein düsteres Bild für die Aussichten für den Bohranlagenmarkt in Südostasien gezeichnet, hat aber auch gesagt, dass Malaysias Petronas eine große Rolle bei der Entwicklung des Marktes spielen wird. Darüber hinaus hat das Geheimdienstunternehmen auf einzigartige Beziehungen des NOC in Südostasien zu lokalen Bohrfirmen hingewiesen.

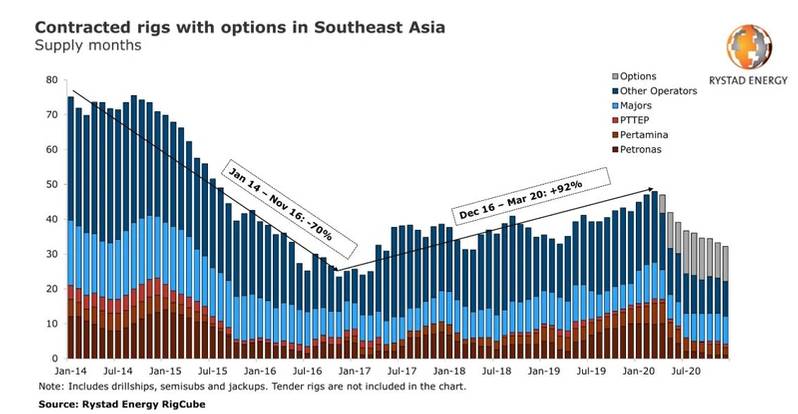

Rystad verwies auf die Budgetkürzungen der Ölkonzerne im Zuge der Covid-19-Pandemie und den Preiskrieg zwischen Saudi-Arabien und Russland, der die Ölpreise auf historische Tiefststände drückte, und sagte, dass der Bohrinselmarkt, der auf Wachstum eingestellt war, dies tun werde Abfall.

„E&Ps in Südostasien waren sehr vorsichtig und haben sich auf langfristige Kontakte festgelegt, sodass es unwahrscheinlich ist, dass Optionen ausgeübt werden. Wir gehen davon aus, dass die Auslastung sinken wird, wenn für den Rest des Jahres 2020 keine neuen Verträge unterzeichnet und keine Optionen ausgeübt werden.“ „Der Anstieg ist in der Region von März bis Dezember um 54 % gestiegen. Dies entspricht einem Rückgang von 18 % gegenüber dem Vorjahr gegenüber dem Jahr 2019“, sagte Rystad am Dienstag.

Von den Optionen auf dem regionalen Markt für 2020 entfallen 40 % auf die Zusammenarbeit mit Petronas, sagte Rystad und fügte hinzu, dass die Entwicklung des Bohrinselmarkts in Südostasien im Jahr 2020 daher „sehr stark von der Menge der Optionen abhängen wird, die Petronas ausüben möchte“.

„Petronas ist proaktiv bestrebt, den Betrieb so reibungslos wie möglich aufrechtzuerhalten, und Bohrinseln mit lokalen Besatzungen werden möglicherweise nicht stark eingeschränkt. Nach der kürzlich angekündigten zweiwöchigen Verlängerung der Sperrung in Malaysia wird jedoch erwartet, dass mehrere Bohrinseln im Land in Betrieb sind.“ „Wir werden unsere Aktivitäten in den nächsten Wochen aufgrund einer Auszeit der Besatzung reduzieren“, sagte Rystad.

Nach Angaben des norwegischen Unternehmens handelt es sich bei den meisten der geplanten Bohrprogramme in Südostasien in diesem Jahr um Brownfield-Arbeiten, und Rystad geht davon aus, dass die Betreiber ihre Bohrbudgets im Segment der Infill-Bohrungen am stärksten reduzieren werden.

Nach Angaben des norwegischen Unternehmens handelt es sich bei den meisten der geplanten Bohrprogramme in Südostasien in diesem Jahr um Brownfield-Arbeiten, und Rystad geht davon aus, dass die Betreiber ihre Bohrbudgets im Segment der Infill-Bohrungen am stärksten reduzieren werden.

Es ist nicht alles negativ

„Etwas positiver ist zu vermerken, dass die Gefahr einer Kündigung bestehender Bohrinselverträge in Südostasien – wo nationale Ölgesellschaften tendenziell den nationalen Bohrauftragnehmer unterstützen – wahrscheinlich geringer ist als in anderen regionalen Märkten. Das heißt aber nicht, dass das nicht der Fall sein wird.“ „Es gibt keine Vertragskündigungen, aber wir gehen davon aus, dass die Intensität geringer sein wird als weltweit“, sagt Jo Friedmann, Senior Oilfield Service Analyst bei Rystad Energy.

Mit Blick auf die Aktivitäten im kommenden Jahr wird erwartet, dass niedrigere Ölpreise die Sanktionsaktivitäten in der Region verlangsamen werden, was zu einer geringeren Nachfrage nach Bohr- und Fertigstellungsdienstleistungen sowie nach Offshore-Ölfelddienstleistungen im Allgemeinen führen wird.

„Während des vorherigen Abschwungs hat sich das Tempo der Genehmigung von Tiefseeprojekten mit langen Zyklen verlangsamt, und wir gehen davon aus, dass sich dieser Trend wiederholt“, sagte Rystad.

Verzögerungen bei Tiefseeprojekten

Bei neuen Tiefwasserprojekten, die derzeit von Betreibern in Südostasien geprüft werden, werde es wahrscheinlich zu Verzögerungen kommen, sagte Rystad, obwohl es bisher keine direkte Mitteilung der Betreiber zu diesem Zweck gegeben habe. Das Limbayong-Projekt in Malaysia, Abadi in Indonesien, Shew Yee Htun im Block A6 in Myanmar und der Kelidang-Cluster in Brunei gelten im aktuellen Ölpreisumfeld als gefährdet.

„Die Ölfeld-Dienstleistungsbranche ist heute weitaus anfälliger als noch im Jahr 2014. Der erwartete Rückgang der Aktivität wird sich aller Wahrscheinlichkeit nach in niedrigeren Preisen niederschlagen – und das wird wahrscheinlich eher früher als später der Fall sein“, fügt Friedmann hinzu.

Laut Rystad deuten Berichte darauf hin, dass Betreiber von Serviceunternehmen weltweit eine Preissenkung von 20 bis 25 % verlangen, ein Trend, den Rystad auch in Südostasien erwartet.

„Sollten die Ölpreis- und Virusprobleme sechs Monate oder länger andauern, könnte es erneut zu einem Wettlauf nach unten kommen, wobei die Förderraten auf das Niveau der Betriebsausgaben sinken würden. Für Akteure im südostasiatischen Bohrdienstleistungssegment sind die Stückpreise nicht so stark gestiegen.“ „In den letzten Jahren haben sich die Preise wie bei Bohrunternehmen schnell entwickelt, und daher ist mit einem geringeren Preisverfall zu rechnen“, sagte Rystad.

-168002)

-167856)

-167623)

-167415)

-167309)

-167178)

-166941)