Westafrika Offshore Ausblick

-101439)

Die Aussichten für den Offshore-Öl- und Gasmarkt in Westafrika bleiben positiv, auch wenn einige Länder in der Region Schwierigkeiten haben, ihre Kohlenwasserstoffvorschriften an die vorherrschenden Markttrends und den sich verschärfenden globalen Wettbewerb um einen Anteil der geplanten Investitionen der internationalen Ölunternehmen für das Jahr anzupassen Tief- und Ultra-Tiefwasserressourcen.

Trotz des Wachstumsdrucks nach 2014 aufgrund der stark fallenden globalen Ölpreise wurden einige westafrikanische Offshore-Projekte, auch wenn sie sich verzögerten, zum Teil durch den aufkommenden Trend der Regierungen in der Region am Leben erhalten, nicht nur ihre Erdölkodizes zu ändern mehr private Investitionen anzuziehen, aber auch ihre Governance-Strukturen neu zu strukturieren und Maßnahmen zu ergreifen, die das Wachstum der Volkswirtschaften des freien Marktes unterstützen.

Derzeit haben führende westafrikanische Öl- und Gasmarktakteure wie Nigeria, Angola, Ghana, Senegal, Äquatorialguinea, Mauretanien, Guinea-Bissau und Kamerun mehrere Offshore-Projekte, die bereits online sind und von internationalen Explorations- und Produktionsgesellschaften umgesetzt oder für die Umsetzung genehmigt wurden Unternehmen oder in Partnerschaft mit nationalen Ölunternehmen oder inländischen Privatunternehmen.

„Die Investitionen in die Offshore-Produktion in Westafrika nehmen zu“, sagt Olumide Adeosun, Director von PwC Advisory & Strategy Consulting.

„In Nigeria ging Ende 2018 die Egina von Total, eine der weltweit größten schwimmenden Produktionslager- und Abladeeinheiten (Floating Production Storage and Offloading Units, FPSO), in Betrieb, und es wird eine maximale Produktion von 200.000 Barrel pro Tag (bpd) erwartet. In Ghana hat Eni kürzlich Yinson damit beauftragt, ein FPSO auf einer singapurischen Werft für die Produktion und Verarbeitung von Öl im Land umzubauen “, sagte er.

"Mit ähnlichen geplanten Käufen und Umbauten in Nigeria, Ghana, Senegal und Äquatorialguinea wird sich der westafrikanische Markt voraussichtlich als zunehmend attraktiver Exportstandort für FPSO-Fachwissen und -Dienstleistungen erweisen, die von internationalen Partnern erbracht werden", fügte Adeosun hinzu .

Globale Öl- und Gasexplorations- und -produktionsunternehmen wie ExxonMobil, Total, Tullow, Kosmos und Oryx Petroleum haben durch Joint Ventures mit Beteiligung nationaler Ölgesellschaften in Westafrika zu einer sehr teuren Suche nach Öl und Gas in den Tiefen und Tiefen der Region geführt ultra-tiefes Wasser.

Das Kaombo-Projekt in Angola im ultratiefen Wasserblock 32 ist mit einem Anteil von 30% eine der größten von Total SA betriebenen Kohlenwasserstoffinvestitionen in Afrika und dürfte die Leistung des Offshore-Öl- und Gasmarkts der Region kurz- bis langfristig beeinträchtigen.

"Kaombo ist doppelt so groß wie jedes frühere Total-Ölprojekt im Golf von Guinea", sagte Cyril de Coatpont, Projektdirektor von Kaombo.

„Wir gehen tiefer - von 1.400 auf 1.950 Meter - und weiter - 200 Kilometer weiter vor der Küste. Es ist unsere bisher größte Entwicklung und umfasst eine Fläche, die fast achtmal so groß ist wie Paris “, sagte Coatpont.

Kaombo ist über 300 Kilometer Unterwasserpipelines mit den beiden FPSO-Einheiten Kaombo Norte und Kaombo Sul verbunden. Die Gesamtproduktion soll 2019 230.000 bpd betragen.

Der französische Ölmajor betreibt außerdem das Ölfeldprojekt Egina 130 Kilometer vor der Küste Nigerias in Wassertiefen von mehr als 1.500 Metern. Das Unternehmen bezeichnet es als „eines unserer ehrgeizigsten ultratiefen Offshore-Projekte“ Das Projekt basiert auf einem Unterwasserproduktionssystem, das an ein FPSO angeschlossen ist. Total nennt es "das größte, das Total je gebaut hat".

"Egina wird ab 2019 die Produktion und den Cashflow von [Total] erheblich steigern und von unseren Bemühungen zur Kostensenkung in Nigeria profitieren, wo wir unsere Betriebskosten in den letzten vier Jahren um 40% gesenkt haben", sagte Arnaud Breuillac, President Exploration und Produktion im Geschäftsbericht 2018 des Unternehmens. Das Projekt produziert 200.000 bpd, was 10% der Gesamtproduktion Nigerias entspricht.

An anderer Stelle in Nigeria entwickelt ExxonMobil, das als Esso Exploration Production Nigeria firmiert, die Projekte Erha und Erha North in Wassertiefen von 1.000 Metern und 1.200 Metern im Rahmen der Lizenz OML 133, die aus 32 Unterwasserbrunnen bestehen, die an ein FPSO mit Speicher gebunden sind Kapazität von 2,2 Millionen Barrel Öl und geplante Ölverarbeitungskapazität von 210.000 bpd. ExxonMobil ist der Betreiber mit einer Beteiligung von 56,25% an Shell Nigeria Exploration & Production Company (43,75%) als Partner.

ExxonMobil bereitet im Rahmen seines Arbeitsplans für 2019 die Wiederaufnahme der Bohrarbeiten in den Flachwasserblöcken mit einer geschätzten täglichen Produktion von 130.000 netto-Öläquivalentfässern vor, wobei mindestens zwei Bohrinseln bereits unter Vertrag stehen und mobilisiert wurden.

ExxonMobil führt derzeit weitere Projekte in Mauretanien durch. 2018 erwarb das Unternehmen die laut eigenen Angaben größte jemals durchgeführte seismische Vermessung über die Blöcke C14, C17 und C22.

Über seine Tochtergesellschaft ExxonMobil Exploration and Production Mauritania Deepwater Ltd, die 90% der Vermögenswerte besitzt, erwartet der Ölmajor eine vollständige Monetarisierung der Kohlenwasserstoffressourcen in diesem Gebiet, das 8,4 Millionen Morgen in Wassertiefen zwischen 1.000 und 3.500 Metern umfasst . Dies wird jedoch nach der Auswertung der Blöcke mit seismischen 2D-Daten von fast 6.500 Kilometern und etwa 21.000 Quadratkilometern 3D-Vermessungsarbeit erfolgen, die voraussichtlich für den größten Teil des Jahres 2019 fortgesetzt wird.

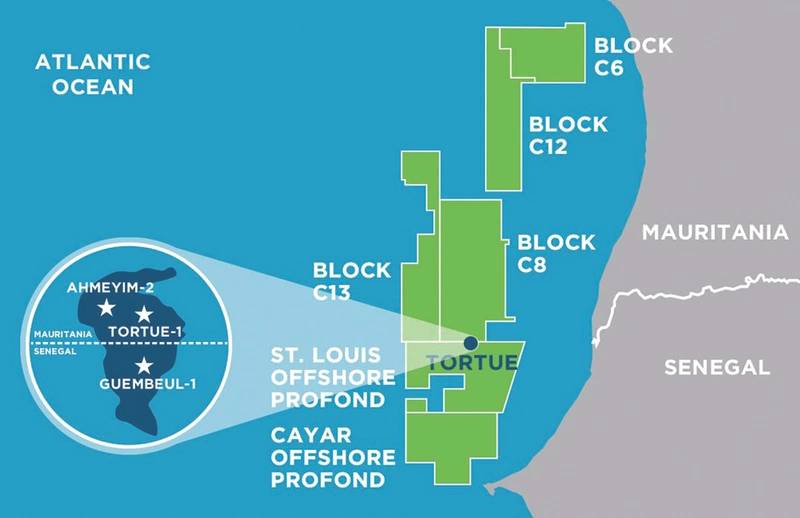

Eine weitere wichtige Errungenschaft für den westafrikanischen Offshore-Öl- und Gasmarkt war die Beilegung des Seeverkehrsstreits zwischen Senegal und Mauretanien, der den Fortschritt des Flüssigerdgasprojekts Greater Tortue Ahmeyim gebremst hatte.

Im Dezember 2018 kündigte BP die endgültige Investitionsentscheidung (FID) für das Projekt an. Diese lautete: „Die Vereinbarung zwischen den Regierungen von Mauretanien und Senegal und den Partnern Kosmos Energy und den nationalen Ölunternehmen Petrosen und SMHPM für Senegal bzw. Mauretanien.

Das Projekt Greater Tortue Ahmeyim "wird in den kommenden Jahrzehnten Einnahmen und Gas nach Afrika und darüber hinaus liefern", sagte Bernard Looney, Upstream Chief Executive von BP. "Wir sehen dies als den Beginn eines neuen Kapitels für die afrikanische Energiegeschichte."

Das Projekt, das als erstes größeres die FID im Einzugsgebiet erreicht und ursprünglich im ersten Quartal 2019 beginnen sollte, umfasst die Erzeugung von Gas aus einem Tiefsee-Tiefseesystem und FPSO-Schiffen mit mittlerer Wassertiefe Gas, wobei schwerere Kohlenwasserstoffkomponenten entfernt werden, bevor das Gas in eine schwimmende LNG-Anlage (FLNG) an der Grenze zwischen Senegal und Mauretanien überführt wird. “Die Kapazität des FLNG beträgt 2,5 Millionen Tonnen LNG / Jahr, wobei das erste Gas im Jahr 2022 erwartet wird.

Karte des Projektgebiets von Greater Tortue (Bild: Kosmos Energy)

Karte des Projektgebiets von Greater Tortue (Bild: Kosmos Energy)

Weitere Offshore-Öl- und Gasprojekte, die wahrscheinlich die Entwicklung der Explorations- und Produktionsinvestitionen in Westafrika vorantreiben werden, sind das Celba-Feld und der Okume-Komplex in Äquatorialguinea, das von Kosmos Energy angeschlossen ist, sowie die Explorationsblöcke EG21, EG24, 5 und W.

An der Grenze zwischen Senegal und Guinea-Bissau ist laut Oryx Petroleum „in AGC Central ein Karbonatkantenspiel zu beobachten, ein Spiel, das andere Betreiber in anderen Regionen des Casamance-Teilbeckens mit Erfolg betrieben haben.“

Derzeit meldet Tullow Oil eine gute Leistung der Offshore-Felder Tweneboa, Enyenra, Ntomme (TEN) in Ghana mit einer Bruttoproduktion von durchschnittlich 64.500 bpd. Prognosen zufolge wird die Produktion 2019 auf 73.000 Barrel pro Tag ansteigen.

Das Tiefwasserprojekt, das zweitgrößte in Ghana nach der Jubiläumsentwicklung, umfasst den Einsatz einer FPSO, John Evans Atta Mills, die über eine Anlage mit einer Kapazität von 80.000 bpd verfügt. Das erste Öl der FPSO wurde 2016 über eine Unterwasserinfrastruktur auf dem kohlenwasserstoffreichen Feld gefördert.

Ob Westafrika jedoch weiterhin zusätzliche Offshore-Öl- und Gasinvestitionen anzieht, hängt weitgehend von den globalen Ölpreisentwicklungen ab, die lange Zeit die weltweiten Explorations- und Produktionsausgaben bestimmt haben.

"Westafrika wird einen Teil der gestiegenen Ausgaben erhalten", prognostiziert Jim McCaul, Leiter International Maritime Associates und World Energy Reports. "Aber Explorations- und Produktionsunternehmen, insbesondere die großen, die weltweit tätig sind, haben die Wahl, wo sie Investitionsressourcen ausgeben."

Er sagte, damit Westafrika effektiv um einen Teil dieser dringend benötigten Offshore-Investitionen konkurrieren könne, müssten die Regierungen in der Region Bedenken hinsichtlich der Lizenzgebühren und der Steuerpolitik sowie der lokalen Beschaffungsanforderungen für neue Öl- und Gasprojekte ausräumen.

"Die Hauptfaktoren für die Öl- und Gasförderung in Westafrika sind die Investitionsbudgets der Explorations- und Produktionsunternehmen, die Möglichkeiten für Öl und Gas an anderen Orten, die Einnahmen aus der staatlichen Produktion, die politische Stabilität und stabile staatliche Regeln und Richtlinien", sagte McCaul.

Westafrikas Tiefseeprojekte müssten um Investitionsressourcen konkurrieren und vorgelagerten Entwicklungsmöglichkeiten in Ländern wie Guyana, Brasilien und den USA gegenüberstehen, sagte McCaul. "Das größte Hindernis für die Explorations- und Produktionsausgaben in Westafrika ist die Existenz besserer Gelegenheiten an anderer Stelle."

"Jede Politik, die der Regierung einen größeren Anteil der Einnahmen abverlangt oder dem Projekt Kosten hinzufügt, wirkt sich negativ auf die Explorations- und Produktionstätigkeit aus", erklärte er.

„Der Explorations- und Produktionsbetreiber wird offensichtlich einen Deal bevorzugen, der einen größeren Anteil der Feldeinnahmen bietet, und die Regierungen müssen ihren Wunsch nach einem größeren Anteil der Einnahmen aus Pachtverträgen, Konzessionen und Produktionsaufteilungsvereinbarungen in Einklang bringen, wobei die Wahrscheinlichkeit besteht, dass neue Produktionen davon abgehalten werden fängt an «, sagte McCaul.

Laut Adeosun bleibt die staatliche Regulierung eines der größten Hindernisse für das Wachstum von Öl und Gas in Westafrika. "In Nigeria wurde beispielsweise die Verabschiedung des Gesetzes über die Mineralölindustrie (PIB) für mehr als ein Jahrzehnt aufgeschoben", stellte er fest.

Er sagte: "Die Verabschiedung verschiedener Elemente der Gesetzesvorlage wird voraussichtlich zu einer verbesserten Regulierungsstruktur für Öl- und Gasaktivitäten führen, was aufgrund des gestiegenen Anlegervertrauens zu einem Anstieg der FIDs im Land führt."

Aber nicht alle westafrikanischen Öl- und Gasmärkte sind in Bezug auf regulatorische Rahmenbedingungen in der Schwebe, wenn der Fortschritt in Ghana von Bedeutung ist.

Ghana, das 2016 sein Gesetz zur Förderung und Exploration von Erdöl verabschiedet hat, erwägt laut Adeosun bereits die Überprüfung des Gesetzes.

"Ein Beispiel für einen Unterschied in der Regulierung ist die Anforderung an die Inhaber von Lizenzen für den Ölabbau in Ghana, dass sie in der Lage sind, die von ihnen gehaltenen Blöcke zu entwickeln", sagte Adeosun. Marktanalysten haben beobachtet, dass sich die Kohlenwasserstoffproduktion in Ghana zwischen 2016 und 2018 mehr als verdoppelt hat seit der Verabschiedung der Rechnung.

"Eine weitere wichtige Einschränkung, die für Nigeria spezifisch ist, ist Pipeline-Vandalismus und Sabotage in der Niger-Delta-Region, in der der Großteil des Öl- und Gasvorkommens des Landes gefördert wird", fügte er hinzu.

Obwohl einige westafrikanische Öl- und Gasproduzenten aufgrund der Erholung der weltweiten Ölpreise höhere Offshore-Investitionen prognostizieren, sieht Adeosun nur geringe Auswirkungen dieses Anstiegs der Ölpreise auf geplante, aber noch zu entwickelnde Tiefsee- und Ultra-Tiefsee-Projekte in der Region.

"Es ist unwahrscheinlich, dass eine Erholung der Preise kurzfristig einen großen Einfluss auf Deep-Offshore-Projekte hat, da diese Projekte sehr kapitalintensiv sind", sagte er.

"Kurzfristige Preiserhöhungen bieten eine erste Validierung für Projekte, für die bereits eine Zusage vorliegt, für die jedoch noch keine Zusage vorliegt", fügte Adeosun hinzu.

Mittel- bis langfristig dürfte ein anhaltender Anstieg des Ölpreises die Explorationsunternehmen jedoch dazu veranlassen, eine höhere Anzahl von FIDs zu unterzeichnen.

-167623)

-167415)

-167309)

-167178)

-166941)

-166725)