FPSOs: Das neue Geschäftsmodell

Im Verlauf des neuen Jahres 2020 sind 21 schwimmende Produktions-, Lager- und Abladeeinheiten (FPSO) bestellt, und im Gegensatz zu vor einem Jahr sind diese - und nicht schwimmendes Flüssigerdgas (FLNG) - die unangekündigte Geschichte. Angetrieben von einem angemessenen Ölpreis wird dieser lebhafte Markt von neuen Akteuren, neuen Geschäftsmodellen und der jetzt soliden Erkenntnis, dass FPSOs weniger kosten können als die Entwicklung neuer Ölfelder mit Mantel, stark gehalten. Vor allem fordern die Nationen die Industrie erneut auf, das Kapital zu konzentrieren und den Wohlstand in abgelegenen Gebieten einzudämmen.

Die nationalen Ölgesellschaften (NOC) sind zurück. In der Prognose der World Energy Reports für schwimmende Produktionssysteme, einer Branchenbehörde, spielen Chinas und Brasiliens Floater eine herausragende Rolle. Das neue Jahr brach mit Verlautbarungen in Rio (und in Peking und anderen Hauptstädten) an.

"Petrobras kündigte einen Plan für 13 neue FPSOs an, die in den nächsten fünf Jahren in Dienst gestellt werden sollen, und sagte, dass 13 alternde schwimmende Produktionseinheiten im selben Zeitraum stillgelegt werden", sagt der Autor der WER-Prognose, Jim McCaul. Als langjähriger Branchenberater bestätigt er, dass eine chinesische Gruppe im Dezember auch schwimmende Produktionsfinanzierungen nach El Salvador und für 2020 nach Zypern gebracht hat.

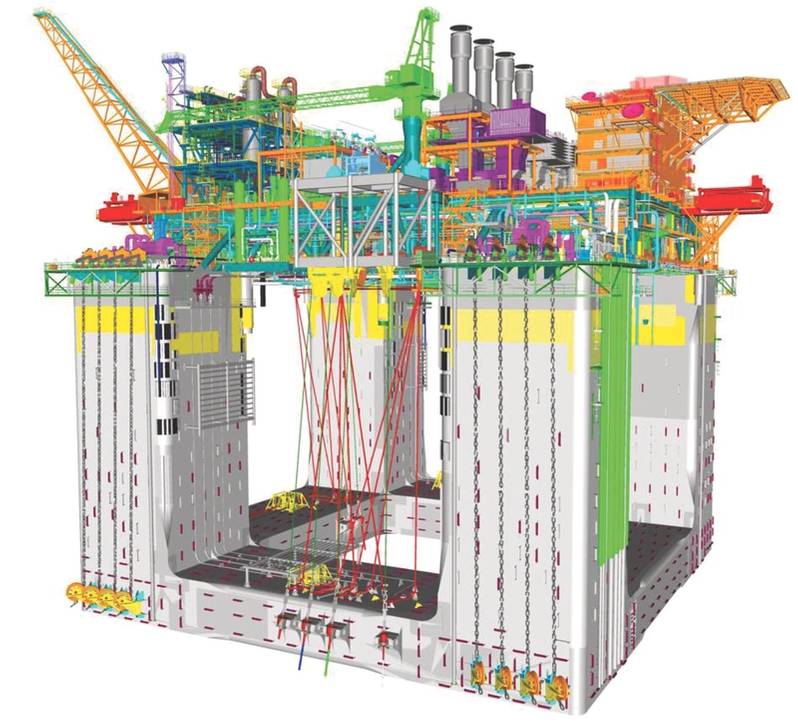

Tatsächlich platziert CNOOC zwischen 2020 und 2021 drei eigene Floater - die Hai Yang Shi You FPSO, eine gleichnamige schwimmende Lager- und Entladeeinheit (FSO) und das Halbtauchboot Ligshui 17/2. Lingshui 17-2 stellt ein NOC dar, das Technologie in den Vordergrund stellt und ein neues Geschäftsmodell für das Südchinesische Meer inspirieren lässt. Das neu beschaffte Riser-Einzugssystem von Cargotech kennzeichnet die Verwendung eines Halb-U-Bootes in taifunanfälligem Tiefwasser (bis zu 1.560 Meter). „Das Gasfeld Lingshui 17-2 ist das erste eigene F & E-Tiefwasserprojekt von CNOOC“, bestätigt Hoeye Hoeyesen, Vice President Offshore Solutions bei MacGregor. Die Einzugssysteme werden CNOOC (und den Partnern Shell und Husky) den Weg ebnen, den nördlichen Teil des Qiongdongnan-Beckens auf dem westlichen Festlandsockel des nördlichen Südchinesischen Meeres zu erschließen.

CNOOC war nicht der einzige „BRIC“ -Champion, der Technologie ein Geschäftsmodell inspirieren ließ. Die Prognose bestätigt, dass Petrobras seine eigene neue Hi-Sep-Technologie einsetzen wird, um das Gas-Öl-Verhältnis im Produktions-Riser des Mero 3 FPSO zu senken. Das Who-is-Who der FPSO-Auftragnehmer - Bluewater, MISC, Modec, SBM, Teekay und Yinson - wurde darauf aufmerksam gemacht, dass Petrobras in einer Premiere für NOCs seine eigene neue Technologie für das Projekt einsetzen wollte.

NOC-Variante: CNOOCs Semisub Lingzhou. (Bild: Cargotech)

NOC-Variante: CNOOCs Semisub Lingzhou. (Bild: Cargotech)

NOCs 'Tech

Wie bei CNOOC in Lingshui sieht auch Petrobras vor, Flüssigkeiten von Gas zu trennen: Mero 3 ist ein ehemaliger sehr großer Rohstoffträger (VLCC), der bis zu 180.000 Barrel Öl pro Tag Öl (bpd) produzieren wird. 420 Millionen Kubikfuß Gas pro Tag (MMscfd) und 250.000 bpd Wasser zur Injektion. Wie WER berichtet, beabsichtigt Petrobras, in diesem Jahrzehnt vier große FPSOs auf Mero zu installieren.

CNOOC ist auch Partner bei Mero und jetzt erwägt Petrobras Berichten zufolge einen schwimmenden Gashub, um „Gas zu sammeln und an Land zu exportieren“, ähnlich wie Lingshui. Insgesamt gibt Petrobras bis 2023 84 Milliarden US-Dollar aus, darunter 68,8 Milliarden US-Dollar für Exploration und Produktion. Die Mero FPSOs sind Teil davon.

McCaul sagt, dass 2020 eine Menge FPSO-Aktivitäten stattfinden werden, aber Südamerika - einschließlich Guayana, wo der Beschaffungsstart von ExxonMobil für ein viertes großes FPSO ansteht - wird den Löwenanteil der Vertragsaktivitäten ausmachen. „Die meisten Aktivitäten werden in Brasilien stattfinden, wo Petrobras voraussichtlich in den nächsten 12 bis 18 Monaten fünf große FPSO-Beschaffungen einleiten wird. Equinor wird wahrscheinlich auch sein Carcara-Projekt initiieren. “

Während in Australien 2019 der komplexeste Floater-Start (FLNG Prelude) stattfand, scheint das Carcara FPSO laut McCaul die größte Komplexität der Verträge zu haben, die für 2020 erwartet werden, zumindest im Hinblick auf die kurzfristigen Planungsphasen. "Es gibt nichts, was dem Prelude FLNG-Vertrag gleicht", fügt er hinzu.

Equinor zahlte 379 Millionen US-Dollar für 10% mehr Carcaras BM-S-8-Block im brasilianischen Santos-Becken, ein Grundstück, das es Mitte 2018 als Betreiber besessen hatte. Equinor und die Partner ExxonMobil und Galp benötigen so viel wie möglich vom Block BM-S-8 und Carcará North in Carcara, damit das FPSO-Projekt mit der Zügelung der angeblich vorhandenen 2 Milliarden Boe beginnen kann. Das erste Öl ist für 2023/2024 vorgesehen.

Verwandte Geister: Vertreter von Barra Energia (links) und Equinor schreiben einen Farm-in-Deal für das Santos-Becken, um den Weg für die Carcara FPSO zu ebnen. (Foto: Equinor)

Verwandte Geister: Vertreter von Barra Energia (links) und Equinor schreiben einen Farm-in-Deal für das Santos-Becken, um den Weg für die Carcara FPSO zu ebnen. (Foto: Equinor)

Technische Allianzen

Am 10. Januar 2020 kündigte der in Tokio ansässige FPSO-Enabler Modec bei der Erstellung dieses Berichts eine Gebäude- und Technologie-Allianz an, die das erste FPSO in Senegal hervorbringen wird.

NOC Petrosen (die Senegal National Oil Company) wird einer Partnerschaft beitreten, zu der auch das afrikanische Geschäft von Woodside gehört. Modec liefert jedoch das FPSO für die Phase 1 der Sangomar-Feldentwicklung im Tiefwasser vor Senegal.

„A FEED and a Asian Yard“ - einst eine Kritik - ist heute ein erfolgreiches Geschäftsmodell. Modec hat den Front-End-Engineering-Design-Auftrag für das FPSO und jetzt den FPSO-Kaufvertrag für die endgültige Investitionsentscheidung (FID) für Sangomar erhalten. Das FPSO wird 100 Kilometer südlich von Dakar stationiert sein und wird voraussichtlich die erste Offshore-Ölförderung des Landes sein. Das Schiff soll Anfang 2023 ausgeliefert werden und wird von einem externen Turm-Festmachersystem von Sofec, einem Modec-Unternehmen, in etwa 780 Metern Wasser festgemacht. Das FPSO wird in der Lage sein, 100.000 bpd, 130 MMscfd Gas und 145.000 Barrel Wasserinjektion pro Tag zu verarbeiten sowie 1.300.000 Barrel Rohöl zu lagern.

„Wir betrachten Westafrika - wo in den letzten Jahren zahlreiche Offshore-Öl- und Gasfelder entdeckt wurden - als eine unserer wichtigsten Kernregionen, und diese Auftragsvergabe sollte unser Geschäftsportfolio geografisch stärken“, wird Yuji Kozai, Chief Executive von Modec, zitiert als zu sagen. Modec hat jetzt drei FPSOs in Ghana und Côte d'Ivoire betrieben und sieben weitere Floater nach Angola, Kamerun, Äquatorialguinea, Gabun und Nigeria geliefert.

Ultra-tiefes Modell

Sangomar ist eine schöne Erholung für Modec, nachdem das Unternehmen in einem mexikanischen EPCI-Projekt 73 Millionen US-Dollar abgeschrieben hat. "Sie haben sich bei ihrem FPSO-Vertrag in Mexiko verbrannt", bemerkt McCaul und fügt hinzu, dass es anderen Auftragnehmern schwer fallen könnte, die Vertragsausführung unter lokalen inhaltlichen Beschränkungen zu verwalten.

Das Jahr 2019 begann für Modec langsam, aber in den letzten drei Monaten wurde der aus vier Unternehmen bestehende Ultra-Deepwater-Technologie-Pakt erneut massenhaft exportiert, diesmal nach Brasilien. Ein Verlust von 36,5 Mio. USD im September wurde zum Jahresende durch einen Gesamtjahresumsatz von 2 Mrd. USD übertroffen. Es entstand ein Deepwater-Geschäftsmodell, das auf den „vier Unternehmen“ - Modec, Mitsui & Co., MOL und Marubeni Corp. - basiert, die FPSOs für benannte Felder kaufen und chartern. Bis November 2019 waren neue Aufträge im Wert von über 3 Milliarden US-Dollar eingegangen - so viel wie alle früheren Auftragseingänge der letzten vier Jahre zusammen. Schließlich halfen auch die Meilensteinzahlungen für den Bau.

Dann, im November, einigten sich die Leiter der vier Unternehmen darauf, dass die ersten drei in langfristige FPSO-Charter investieren würden, so wie es Modec bereits für das Buzios-Feld vor Brasilien getan hatte.

Das lebenslange SBM Offshore FPSO, Liza Destiny. (Foto: SBM Offshore)

Das lebenslange SBM Offshore FPSO, Liza Destiny. (Foto: SBM Offshore)

"Das norwegische Modell"

Noch enger werden Mitsui, MOL und Marubeni in Buzios5 MV32 investieren, ein niederländisches Unternehmen, das von Modec gegründet wurde. MV32 hat mit Petrobras einen 21-Jahres-Chartervertrag über den Einsatz eines weiteren FPSO abgeschlossen. Der Deal ahmt bis zu einem gewissen Grad das verworrene Muster des norwegischen Floater-Eigentums nach, bei dem ein Rig der physische Ausdruck einer nach ihm benannten Geschäftseinheit ist und das gesamte Risiko aufnimmt.

Das FPSO mit vier neuen Firmen heißt FPSO Almirante Barroso MV32 und wird auf dem Búzios-Feld im riesigen Vorsalzteil des Santos-Beckens, 180 km von Rio de Janeiro vor der Südostküste Brasiliens entfernt, eingesetzt. Die FPSO wird bis Ende 2022 in 1.900 Metern Wasser festgemacht sein. Es ist das siebte Mal, dass die vier Unternehmen zusammenarbeiten, um eine FPSO in Brasilien zu betreiben, aber ihr Chartergeschäft scheint jetzt fokussierter und weniger riskant zu sein.

FPSO Almirante Barroso wird über eine ausreichende Kapazität verfügen, um 150.000 bpd an seinem relativ sicheren Standort in der Flaute des Südatlantiks zu produzieren. Es wird eine Gasproduktionskapazität von 212 MMscfd und eine Lagerung von 1,4 Millionen Barrel haben, um das Projekt abzurunden.

Revitalisierung oder Lebensverlängerung

Modec wurde auch für das Revitalisierungsprojekt Petrobras Marlim beauftragt, das Teil der brasilianischen Erneuerung von 13-FPSO ist. Dieses neue Geschäftsmodell für Petrobras steht im Einklang mit den Entwicklungen in anderen Ländern, einschließlich der Nordsee, wo eine Neubewertung eines FPSO für eine längere Lebensdauer - über Raffhalter oder Anschluss an eine ummantelte Infrastruktur - eine schnellere und kostengünstigere Feldentwicklung ermöglicht.

Die Erneuerung Brasiliens beinhaltet jedoch neue FPSOs, die dazu beitragen, die neuen Geschäftsmodelle des Marktes zu verteidigen, einschließlich des Fast4Ward-Rumpfprogramms von SBM Offshore. SBM hat in der Vergangenheit Werften in Singapur und im Nahen Osten damit beschäftigt, Rümpfe und Produktionstürme zu bauen. Fast4Ward ist jedoch eine neue Geschäftsstrategie. Während Sie es im japanischen Vier-Firmen-Modell sehen, macht SBM es schon eine Weile. Jetzt haben die chinesischen Unternehmen Shanghai Waigaoqiao Shipbuilding and Offshore und China Merchants Industry Holdings mit dem Bau der ersten drei Rümpfe von SBM Offshore begonnen, die für Felder vorgesehen sind.

Ein Weg nach vorne: Das vielseitige FAST4Ward-Rumpfdesign von SBM Offshore. (Bild: SBM Offshore)

Ein Weg nach vorne: Das vielseitige FAST4Ward-Rumpfdesign von SBM Offshore. (Bild: SBM Offshore)

Diese Rümpfe heben auch die FPSO-Gesellschaft oder die JV-Einheit pro Schiff hervor. Mitte Dezember hat SBM 35% seiner Anteile an der FPSO Sepetiba abgegeben, um Platz für Mitsubishi Corp. und Nippon Kavushiki Kaisha zu schaffen. „Spezialunternehmen im Zusammenhang mit dem Leasing und Betrieb von FPSO Sepetiba“ bedeutet, dass alle Parteien gelegentlich Amsterdam besuchen.

Auf diese Weise erhält Petrobras jedoch ein weiteres Mero-Feld-FPSO mit MC, NYK und SBM Offshore in risikoarmen Unternehmen. FPSO Sepetiba soll 2022 erscheinen.

Neue Spieler

Und es kann neue Spieler geben. "Was das kommende Jahr einzigartig macht, ist die Frage, ob die primären FPSO-Auftragnehmer angesichts ihres aktuellen Rückstands das Interesse haben werden, realistisch für diese Verträge zu bieten", sagt McCaul. Das könnte mehr Abschreibungen, neue Geschäftsmodelle und die Verbreitung von mehr Risiko bedeuten.

Zum einen möchte Teekay Offshore nach außen FPSOs verkaufen, während er Shuttle-Tanker baut und seine FPSO-Flotte aufrüstet. Wenn wir einchecken, stellt Teekay neun neue Mitarbeiter ein - in Trondheim - wo auch kanadische Angestellte eingestellt werden.

Chris Brett, Präsident von Teekay Offshore Production, erklärt gegenüber Offshore Engineer: „Teekay Offshore stärkt die Organisation mit wichtigen Kernkompetenzen von FPSO, um unsere zukünftige Strategie und Ambition umzusetzen.“ Er sagt, dass die Kanadier dem Unternehmen helfen werden, "eigenständig zu operieren". Ein weiteres FPSO-Geschäftsmodell könnte also noch aus Norwegen hervorgehen.

-167309)

-167178)

-166941)

-166725)

-166643)

-166625)